La saga Quality Invest se termine par un arrêt rendu par le Conseil d’Etat en plénière fiscale. La fiscalité internationale des sociétés de personnes demeure un sujet complexe dans lequel il est parfois malaisé de déterminer l’entité imposable et le redevable de l’impôt. Si le Conseil d’Etat a jugé dans son arrêt Kingroup (CE 4 avril 1997 n°144211, 9e et 8e s.-s., Société Kingroup Inc.) que les sociétés de personnes, qu’elles disposent de la personnalité morale (société civile, SNC, commandités d’une société en commandite etc.) ou non (GIE, sociétés en participation) doivent être considérées comme des contribuables au titre de l’activité qu’elles exercent en France, l’arrêt rendu en 2008 par la cour administrative d’appel de Paris semblait aller à contre-courant de cette jurisprudence (CAA Paris 10 avril 2008 n°06-3686, 5e ch. A, Quality Invest).

![]()

Après un rappel des faits et de la procédure (I), les décisions du tribunal administratif (II) puis de la cour administrative d’appel (III) seront évoquées avant d’examiner la décision du Conseil d’Etat (IV). Le principe de translucidité des sociétés de personnes et leur régime en matière de fiscalité internationale, essentiellement prétorien, seront enfin l’objet d’une discussion (V).

I. Rappel des faits et de la procédure

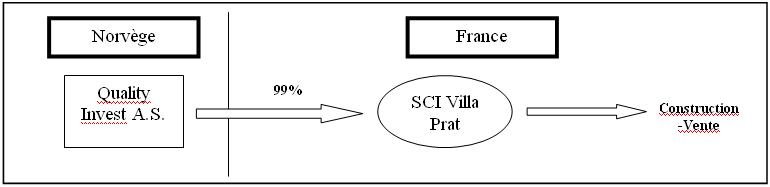

Quality Invest, société de droit norvégien ayant son siège à Oslo détenait, en 1991, 99% des parts de la SCI Villa Prat, société française de construction-vente soumise au régime de l’article 8 du Code général des impôts (CGI) dit de translucidité fiscale.

L’administration, constatant que la société Quality Invest n’avait pas déclaré la quote-part de bénéfices lui revenant à raison de sa participation dans la SCI, lui a adressé une mise en demeure de souscrire une déclaration de résultat au titre de l’exercice clos en 1991. Cette mise en demeure étant restée sans réponse, l’administration a procédé à une taxation d’office et a assujetti la société Quality Invest à des cotisations d’impôt sur les sociétés ayant pour assiette cette quote-part. La cotisation a été majorée d’une pénalité de 40% pour non-déclaration après mise en demeure de le faire dans un délai de 30 jours (CGI, article 1728) et des intérêts de retard.

Après avoir vu ses conclusions tendant à la décharge totale des cotisations supplémentaires d’impôt sur les sociétés rejetées par le tribunal administratif de Paris (TA), la société Quality Invest, soutenant la même argumentation, a obtenu gain de cause devant la cour administrative d’appel de Paris (CAA). Le Conseil d’Etat a finalement annulé l’arrêt de la CAA et réglé l’affaire au fond.

II. Le TA refuse la décharge aux motifs que l’article 6 fait échec à l’application de l’article 22 de la convention franco-norvégienne

Pour faire échec à l’imposition en France, la société Quality Invest a sollicité l’application de la convention franco-norvégienne et notamment : 1) de l’article 7§1 selon lequel « Les bénéfices d’une entreprise d’un Etat ne sont imposables que dans cet Etat, à moins que l’entreprise n’exerce son activité dans l’autre Etat par l’intermédiaire d’un établissement stable qui y est situé (…) » 2) de l’article 22 de la même convention (clause balai) selon lequel « Les éléments du revenu d’un résident d’un Etat, d’où qu’ils proviennent, qui ne sont pas traités dans les articles précédents de la présente convention ne sont imposables que dans cet Etat. »

Le tribunal administratif a rejeté cette argumentation en rappelant, d’une part, que l’article 7§1 ne s’applique qu’aux revenus réalisés en propre et non à la quote-part de bénéfices à raison de la participation dans une société de personnes (qui réalise elle-même les bénéfices) et d’autre part, en rappelant que l’article 22 ne saurait s’appliquer dans la mesure où l’article 6 vise expressément les revenus immobiliers (TA Paris 27 juin 2006 n°9918678/2, 2e s., 1ère ch., Quality Invest).

L’argumentation du TA semble contradictoire. Selon le juge de première instance, l’article 7 de la convention fiscale franco-norvégienne ne s’appliquerait qu’aux seuls revenus réalisés en propre par la société de personnes mais il n’en irait pas de même pour l’article 6, lequel s’appliquerait à la quote-part de bénéfices revenant à la société Quality Invest.

Il est vrai que certaines conventions fiscales font état de stipulations sur l’exploitation directe ou indirecte de biens immobiliers, ce qui aurait pu aboutir à la solution retenue par le TA. Tel n’est cependant pas le cas en l’espèce.

III. La CAA écarte l’application de l’article 6 mais retient celle de la clause balai

Pour accueillir la demande de la société Quality Invest, la cour administrative d’appel a jugé que l’article 6 de la convention franco-norvégienne ne concerne que les revenus provenant de l’exploitation directe, de la location, de l’affermage et de toute autre forme d’exploitation de biens immobiliers, ainsi que les revenus de ces biens servant à l’exercice de profession indépendante. Ainsi, l’article 6 serait inapplicable et les stipulations de l’article 22 (qui visent les revenus non traités dans les autres articles de la convention) permettraient d’attribuer à la Norvège le droit d’imposer les bénéfices tirés de la participation dans la SCI Villa Prat.

Si l’argumentation de la CAA semble à première vue cohérente, elle reste néanmoins en contradiction avec la jurisprudence établie par le Conseil d’Etat, notamment la décision Kingroup, en reconnaissant que l’associé d’une société de personnes peut se prévaloir d’une convention fiscale au titre des revenus perçus par l’intermédiaire d’une telle société.

IV. Le Conseil d’Etat balaye la motivation du TA comme de la CAA

Le Conseil d’Etat a d’abord recherché si une convention internationale est applicable et a rappelé qu’aux termes de la convention fiscale franco-norvégienne, « l’expression résident d’un Etat désigne toute personne qui, en vertu de la législation de cet Etat, est assujettie à l’impôt dans cet Etat (…) ». Ainsi, il résulte de ces stipulations et des dispositions du CGI, notamment de l’article 8, qu’une société de personnes doit être considérée comme résidente de France, laquelle est toujours considérée comme le sujet fiscal, l’associé n’étant que le redevable de l’impôt.

Le Conseil d’Etat a ensuite écarté l’application de l’article 22 de la convention en jugeant que « les stipulations de la convention et notamment celles de l’article 22 ne s’appliquent qu’aux revenus réalisés en propre par la société de personnes et non à ceux sur lesquels l’associé non résident est imposé au prorata de sa participation au capital de cette société ».

L’application de l’article 6 fut aussi écartée pour les mêmes raisons, le Conseil d’Etat jugeant que « les stipulations de l’article 6 de cette convention ne s’appliquent pas aux bénéfices perçus par la société Quality Invest à raison de sa participation au capital de la SCI Villa Prat dès lors qu’elles ne visent que les revenus immobiliers réalisés en propre par la société de personnes ».

En conséquence, l’imposition des revenus de la SCI ne sont imposables qu’en France : le sujet fiscal reste la société de personnes et la convention franco-norvégienne ne saurait faire échec à cette imposition.

V. Discussion

A. Retour sur le principe de translucidité

Le principe de translucidité fiscale implique la dissociation entre le contribuable (question de l’assiette) et le redevable (question du recouvrement). Dans le cas des sociétés de personnes, l’impôt est déterminé au niveau de la société elle-même puis recouvert auprès de ses associés. A ce titre, la procédure d’imposition est suivie entre l’administration et la société elle-même (LPF, article 53).

Ce principe se heurte toutefois à la conception, majoritaire au sein des pays de l’OCDE, de transparence fiscale des sociétés de personnes lequel pose comme principe que l’associé est aussi bien le contribuable que le redevable. La société de personnes est une entité juridique neutre sur le plan fiscal : tout est fait comme si l’associé appréhendait directement le revenu à hauteur de sa participation au capital de la société.

Devant de telles divergences de conception, un problème majeur se pose au regard de l’interprétation des conventions fiscales internationales. La société de personnes est-elle un résident de l’Etat ?

Dans le cas où les sociétés de personnes sont considérées comme transparentes, il est fréquemment admis que celles-ci ne sont pas des résidents de l’Etat. Ainsi, les associés ne sont imposés que si la société exerce une activité sur le territoire de l’Etat, certains considérant parfois que la société n’est qu’un établissement stable des associés, ou si l’associé est lui-même résident de l’Etat. C’est donc l’associé qui peut se prévaloir des stipulations conventionnelles.

A l’inverse, lorsque les sociétés de personnes sont considérées comme translucides, elles sont le sujet fiscal et sont par conséquent considérées comme résidentes de l’Etat. Ce sont elles qui peuvent bénéficier des stipulations des conventions fiscales internationales au titre des revenus qu’elles perçoivent.

Les problèmes de doubles impositions se multiplient lorsque les administrations fiscales de deux Etats n’ont pas la même conception des sociétés de personnes. L’administration d’un Etat appliquant le principe de translucidité refusera par exemple qu’un associé d’une société de personnes puisse bénéficier de l’application d’une convention fiscale au titre des revenus perçus par la société. A contrario, l’administration fiscale d’un Etat appliquant le principe de transparence refusera à une société de personnes ce même bénéfice et seul l’associé pourra s’en prévaloir.

Ces différences de conception aboutissent nécessairement à des confusions et à des asymétries dans les relations transfrontalières impliquant des sociétés de personnes.

B. Apport de la décision du Conseil d’Etat

La décision Kingroup, fondatrice en matière de fiscalité internationale des sociétés de personnes, portait sur le cas d’associés étrangers d’un GIE français. Le Conseil d’Etat avait jugé en la matière que le GIE a une personnalité distincte de celles de ces membres et que dès lors qu’il exerçait une activité en France, les revenus générés au titre de cette activité sont imposables en France, peu importe que les associés soient résidents ou non.

L’arrêt Kingroup n’est pas resté une décision isolée. L’arrêt Hubertus AG (CE 9 février 2000 n°178389 8e et 9e s.-s., Société suisse Hubertus) confirmait le sens de la décision Kingroup trois ans plus tard. Cette décision apportait toutefois de nouvelles précisions en jugeant notamment que les stipulations conventionnelles portant sur les plus-values immobilières ne s’appliquent pas aux revenus tirés de la participation dans une société de personnes française. Le principe de translucidité était ici rappelé : les revenus tirés de la participation dans une société de personnes réalisant des plus-values immobilières ne peuvent être assimilés à des plus-values immobilières.

Dans la décision Quality Invest (CE 11 juillet 2011 n°317024 plén., min. c/ Quality Invest), le rejet de l’application des stipulations de la convention est en réalité la suite logique de l’interprétation que le Conseil d’Etat fait de l’article 8 du CGI et du principe de subsidiarité des conventions. En considérant la société de personnes comme le sujet fiscal à partir duquel doit être évaluée l’assiette (principe de translucidité fiscale), la société Quality Invest ne peut revendiquer l’application de la convention au titre des revenus réalisés par la SCI. Ceci reviendrait en effet à retenir un principe de transparence des sociétés de personnes.

Le Conseil d’Etat a, par cet arrêt rendu en plénière, maintenu le principe posé dans sa jurisprudence Kingroup, en vertu duquel une société de personnes exploitant une activité en France doit être vue comme une entité imposable à part entière et qu’il importe peu que son associé, qui n’est que redevable de l’impôt, soit non résident. La situation doit ainsi être traitée comme purement interne ce qui exclut par conséquent l’application des conventions fiscales internationales, sauf à ce que celles-ci comportent des stipulations touchant de façon spécifique les sociétés de personnes.

En effet, devant les nombreuses difficultés soulevées par cette conception peu répandue des sociétés de personnes, la France a commencé à inclure dans des avenants aux conventions fiscales des stipulations visant à remédier à ces différences de traitement. Certaines d’entre elles, comme la convention franco-américaine, prévoient de reconnaître la transparence des sociétés de personnes dans des conditions bien définies.

Ce sujet reste néanmoins très débattu : un avant-projet de loi proposait encore récemment d’aller dans le sens d’une « transparence rationalisée ». Celui-ci aurait permis de reconnaître la transparence des sociétés de personnes pour leurs activités patrimoniales, et les rapprocher en conséquence de la conception majoritaire dans le monde des sociétés de personnes. Cet avant-projet est resté lettre morte, la complexité du sujet ne pouvant permettre de mener cette réforme conjointement à celle de la fiscalité du patrimoine.

Romain Desmonts

Elève-avocat

Master 221 – Fiscalité de l’entreprise, Université Paris-Dauphine

Le petit juriste Site de la revue d'actualité juridique

Le petit juriste Site de la revue d'actualité juridique